Wall-Street-Experte fordert Crash der Finanzmärkte, um Inflation zu bekämpfen

Archivmeldung vom 22.03.2022

Bitte beachten Sie, dass die Meldung den Stand der Dinge zum Zeitpunkt ihrer Veröffentlichung am 22.03.2022 wiedergibt. Eventuelle in der Zwischenzeit veränderte Sachverhalte bleiben daher unberücksichtigt.

Freigeschaltet durch Sanjo BabićDunkle Gewitterwolken am Finanzhimmel brauen sich zusammen, eigenartige Nachrichten und sonderbare Vorschläge zur Rettung des bestehenden Finanzsystems mehren sich. Was steht uns angesichts der enormen Schuldenberge, die die ganze Welt angehäuft hat, bevor? Die Geldretter nehmen einige der letzten Meldungen zum Anlass um eine Lösung für vorausschauend handelnde Menschen zur Vermeidung eines drohenden Vermögensverlustes vorzustellen.

Weiter berichtet das Magazin: "Ist ein Crash notwendig?

Eine Schlagzeile, die bei den meisten Menschen äußerstes Unwohlsein verursachen wird, in www.altersvorsorge-neu-gedacht.de vom 18.2.2022 lautet: „Um die Inflation zu bremsen, braucht es einen Crash“. Im Artikel lesen wir weiter: Der einflussreiche Wall-Street-Analyst Zoltan Pozsar fordert in seinem Beitrag, dass die FED die Finanzmärkte zum Crashen bringen soll, um der Inflation Herr zu werden. Die FED steht im Kampf gegen die Inflation vor der Aufgabe, die Zinsen zu erhöhen, ohne eine Rezession und die damit einhergehende Arbeitslosigkeit auszulösen – und das ist der FED bisher noch nie gelungen.

Pozsar empfiehlt „niedrigere Vermögenspreise“, mit anderen Worten: einen Crash auf den Finanzmärkten. „Wenn die jungen Menschen, die sich reich an Bitcoin fühlen, weniger geneigt sind, zu arbeiten, und die alten Menschen früh in die Rente gehen wollen, weil sie sich reich fühlen, so sinkt die Erwerbsbeteiligung zum Nachteil der realen Wachstumsaussichten.“ Wenn die Vermögenswerte crashen, sind die Reichen plötzlich weniger reich, sie sind folglich wieder sparsamer und arbeiten mehr, was die Inflation bremst. Pozsar räumt ein, dass sein Vorschlag „extrem“ und für viele Menschen schockierend ist. Es sei eine Korrektur der Immobilienpreise und der Risikoanlagen – Aktien, Kredite und auch Bitcoin – erforderlich. Jahrzehntelang ging die Umverteilung von der Arbeit zum Kapital. Vielleicht ist es jetzt an der Zeit, den umgekehrten Weg einzuschlagen.

Wir verweisen an dieser Stelle auch auf unser Video.

Entsteht ein neues Finanzsystem?

In einem Artikel der Deutschen Wirtschaftsnachrichten vom 19.2.2022 finden wir folgende Zeilen: „Heute stehen wir vor einem neuen Bretton Woods-Moment“, hatte IWF-Chefin Kristalina Georgieva angesichts der Pandemie und des weltweiten wirtschaftlichen Einbruchs erklärt, wobei der geplante Umbruch des IWF erst im Jahr 2030 abgeschlossen werden könnte…

Der IWF und das WEF planen die Einführung eines neuen Geldsystems. Welche Rolle ein möglicher Goldstandard dabei spielen könnte, wird sich zeigen. In dieser schwierigen Lage könnte ein höherer Goldpreis den Zentralbanken aus der Klemme helfen, wie der Analyst Jan Nieuwenhuijs ausführt. Denn ein höherer Goldpreis hat zumindest in der Vergangenheit stets höhere Inflationserwartungen bewirkt, die dann wiederum tatsächlich zu einer höheren Inflation führten. Wenn der Goldpreis steigt, so steigt innerhalb von ein oder zwei Jahren in der Regel auch die Inflationsrate. Grundsätzlich ist es denkbar, dass ein goldgedeckter digitaler Dollar als neue Ankerwährung eingeführt wird.

Ein höherer Goldpreis würde also letztlich – ganz im Sinne der Zentralbanken – die Inflationsrate ankurbeln, die Realzinsen senken und den Schuldenabbau begünstigen. Der Goldstandard, der im 19. Jahrhundert einen beispiellosen wirtschaftlichen Aufschwung ermöglichte, wurde in der Folge immer weiter aufgeweicht und am 15. August 1971 schließlich gänzlich aufgelöst. Gold behält einen Wert, der im Laufe der Geschichte weltweit anerkannt wurde, und ein Goldstandard reguliert sich selbst, um die Geldmenge an den Bedarf anzupassen.

Mit einer Fiat-Währung kann die Regierung im Wesentlichen Geld aus dem Nichts herstellen. Unter einem Goldstandard konnte neues Geld nur gedruckt werden, wenn eine entsprechende Menge Gold zur Unterstützung der Währung verfügbar war. Diese Einschränkung ist eine wesentliche Kontrolle der Regierungsmacht.

Gold zur Schuldenregulierung?

„Der Welt steht eine Neubewertung von Gold bevor. Denn nur auf diesem Weg wäre es möglich, den globalen Schuldenüberhang zu verringern. Eine Neubewertung würde den Goldpreis auf mindestens 10.000 US-Dollar hochtreiben.“ lesen wir in den Deutschen Wirtschaftsnachrichten vom 19.2.2022. Und weiter in diesem Artikel ist zu lesen: „L2 Capital Partners“ berichtet, dass es weltweit zu einer Neubewertung von Gold kommen wird, um die gigantische weltweite Schuldenblase verringern zu können. Die Neubewertung von Gold wird das Gewicht des gegenwärtigen Schuldenüberhangs auf der Welt verringern. Die Neubewertung von Gold bedeutet nicht, dass die Preise für Waren und Dienstleistungen parallel zum höheren Goldpreis steigen werden…

Eine Goldaufwertung auf über 10.000 US-Dollar ist nicht abwegig. Denn die USA könnten einen radikalen Neustart des US-Dollars planen. Der Währungsneustart würde dazu führen, dass führende Nationen ihre Währungen gegenüber Gold abwerten. Der neue Goldpreis wäre mit 10.000 US-Dollar pro Unze mehr als fünfmal höher. Der Preis würde auf dem Massenausstieg ausländischer Regierungen und Investoren aus dem US-Dollar basieren. Eine Goldaufwertung ist eigentlich eine Währungsabwertung. Dadurch kann der Schuldner den Gläubiger in abgewerteten Währungseinheiten zurückzahlen. Dies kann für die verschuldete Regierung nützlich sein und ihr helfen, ihre Finanzen umzustrukturieren und ihre Schulden mit abgewerteter Währung zurückzuzahlen.

Das Problem: kaum einer hat Gold!

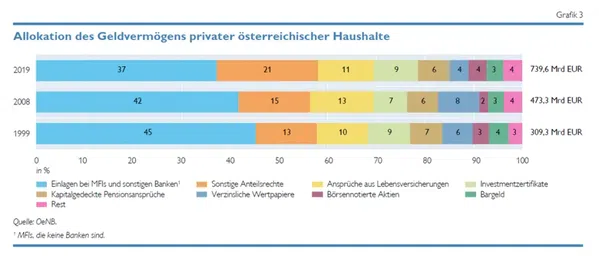

Was ist angesichts der vorigen Aussagen das Problem? Jeder kennt und redet zwar vom Edelmetall Gold, aber kaum einer besitzt es! Sehen wir uns die Vermögensaufteilung der Haushalte an, so werden wir feststellen, dass nahezu niemand signifikant über Edelmetalle verfügt – siehe Statistik der Österreichischen Nationalbank. Die Aufteilung der Vermögen sieht in Österreich und Deutschland sehr ähnlich aus.

Quelle: ONB Österreichische Nationalbank, Statistiken Sonderheft, „Einkommen, Konsum, und Vermögen der Haushalte“, März 2021

Was bedeutet dies aber für die aktuelle Lage? Diejenigen, die schon in der Vergangenheit den Aussagen und Empfehlungen der Geldretter gefolgt sind, befinden sich aktuell in einer komfortablen Position! Aber, noch ist es nicht zu spät für diejenigen, die den Ernst der Situation erst jetzt erkennen!

Die Lösung

Wie sieht nun ein Anlageprodukt aus, das den aktuellen Gegebenheiten bestmöglich entspricht? Das „perfekte“ Anlageprodukt bietet Strategien für zweierlei Szenarien: einerseits für „normale“ wirtschaftliche Zeiten und andererseits für bedrohliche. Klassische Finanztitel scheiden bei dieser Betrachtungsweise sofort aus. Sie bewähren sich in Krisenzeiten nicht, erleiden herbe Verluste oder werden sogar wertlos. Also heißt die Lösung physische Sachwerte. Aber auch bei Sachwerten ist zu differenzieren. Sie weisen zwar in guten Zeiten eine attraktive Wertsteigerung auf, können über Krisenzeiten hinweggebracht werden, manche erleiden aber in Krisensituationen – wie Finanztitel – oftmals herbe Verluste. Der ideale Sachwert besitzt ein zweifaches Wertsteigerungspotenzial, d.h. er verfügt über einen materiellen und einen immateriellen Wert. Dieser doppelte Hebel ist ausschlaggebend für eine besondere Wertentwicklung in guten Zeiten. Die Nebenbedingung für den idealen Sachwert aber lautet: wie bewährt er sich in Krisensituationen? Bietet er Schutz vor Liquiditätsengpässen, vor Verlusten und vor staatlichen Zwangsmaßnahmen?

Aus dem reichhaltigen Universum der Sachwerteveranlagungen wie Immobilien, Acker, Wald, Wiesen, Edelmetalle, Edelsteine, Kunst, Schmuck, Violinen, Gitarren, Briefmarken, Wein, Oldtimern, Rare Coins etc. erfüllen Edelsteine und Rare Coins die genannten Kriterien. So können Sie Bankenpleiten, Finanz-Crash, Staatskrisen entspannt entgegenschauen und es empfiehlt sich: Rechtzeitig handeln – das Glück bevorzugt den Vorbereiteten! Informieren Sie sich zu diesem Thema in unserem Beitrag und Video „Wie sich Anlageformen in Krisen bewähren“!

Kontaktieren Sie die Geldretter zur Erstellung Ihres strategischen Portfolios, das auch in Krisenzeiten Sicherheit bietet! Die Geldretter sind ausgebildete Experten auf dem Gebiet des Rücklagen- und Vermögensschutzes, sie stehen Ihnen für Beratung und bei der Beschaffung von passenden Anlageprodukten gerne zur Verfügung."

Quelle: Wochenblick / diegeldretter